Как получить налоговый вычет за ИИС?

Тот, кто открыл индивидуальный инвестиционный счёт, имеет право на специальные льготы от государства — налоговый вычет по ИИС. Рассказываем, как его оформить.

Если у вас ещё нет ИИС, откройте его буквально в пару кликов — через приложение МТС Инвестиции.

Что такое налоговый вычет по ИИС

Индивидуальный инвестиционный счёт (ИИС) — это альтернатива брокерскому счёту. Оба используются для продажи и покупки ценных бумаг на бирже. Отличие в том, что, инвестируя через ИИС, можно получить от государства налоговый бонус, в дополнение к доходу от сделок на бирже.

Инвестиционный налоговый вычет бывает двух типов:

- Вычет типа А: возврат 13% от размера вложений за год.

- Вычет типа Б: освобождение от подоходного налога на доход с биржевой деятельности.

Первый тип вычета наиболее популярен. Он повышает доходность от ценных бумаг благодаря компенсации от государства. Максимальная годовая сумма вложений, с которой рассчитывается льгота, — 400 тысяч рублей. Таким образом, за один год можно получить максимум 52 тысячи рублей. Однако вычет не должен быть больше НДФЛ, который вы заплатили в течение года.

Другой тип вычета интересен тем, кто делает большие вложения (свыше 400 тысяч рублей в год) и рассчитывает много зарабатывать на бирже. Вычет по ИИС в этом случае не ограничен ни уровнем официальной зарплаты, ни суммой вложений. Инвестор гарантированно сохраняет 13% своего инвестиционного дохода.

Кто может получить налоговый вычет по ИИС

Любой гражданин (физическое лицо), который является налоговым резидентом страны (то есть проживающий в ней не менее полугода), имеет право на налоговый вычет по ИИС. Для получения льготы нужно иметь открытый индивидуальный инвестиционный счёт, пополненный на любую сумму до 1 миллиона рублей. Как правило, такие счета открываются всем достигнувшим совершеннолетия. Если инвестору меньше 18 лет — требуется письменное согласие родителей.

Дополнительные условия получения вычета по ИИС:

- Деньги на ИИС должны находиться не менее трёх лет — в противном случае льготу не получить, а уже выплаченную государством сумму придется вернуть. Срок отсчитывается с даты заключения договора на ведение ИИС.

- ИИС должен быть только один — для открытия нового счёта придётся в обязательном порядке закрыть имеющийся.

Для индивидуальных предпринимателей налоговые вычеты не предусматриваются, поскольку ИП уплачивают не НДФЛ, а другой вид налога.

Сколько раз можно получить выплату — зависит от срока хранения денег на счёте. НДФЛ рассчитывается за каждый год, поэтому и вычет возможен ежегодно — на основе поданной налоговой декларации.

Кто может получить налоговый вычет по ИИС: пошаговая инструкция

В 2021 году продолжает действовать стандартный порядок получения вычета, состоящий из трех этапов:

- Инвестор обращается в ФНС.

- Оформляются и подаются документы.

- Перечисляется выплата.

С 2022 года планируется ввести упрощённую процедуру, при которой инвестору достаточно обратиться к брокеру, а тот связывается с ФНС и запрашивает вычет.

Алгоритм получения вычета

Пошагово рассмотрим, как получить налоговый вычет по ИИС, со всеми нюансами. Ниже — подробная инструкция.

-

Регистрация на сайте nalog.gov.ru

Самый удобный способ взаимодействия с ФНС — через личный кабинет на официальном сайте ведомства.

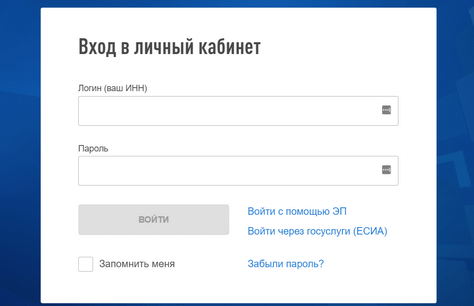

Вход в личный кабинет на сайте nalog.gov.ru

Войдите в личный кабинет на nalog.gov.ru одним из способов:

- через авторизацию на портале Госуслуги;

- запросив логин и пароль в ближайшей налоговой инспекции.

Если у вас есть подтверждённая учетная запись на портале Госуслуг — можно использовать её на сайте nalog.gov.ru. Регистрация произойдет автоматически. Если аккаунта на Госуслугах нет или учётная запись не подтверждена, можно зарегистрироваться на портале и пройти процедуру верификации (онлайн на сайте или через мобильное приложение банка или в ближайшем отделении МФЦ).

Ещё один способ завести личный кабинет на nalog.gov.ru — посетить ближайшее отделение ФНС. Для получения доступа нужно предъявить паспорт и сообщить свой ИНН. Сотрудник ИФНС распечатает и выдаст листок с логином и одноразовым паролем для открытия личного кабинета.

-

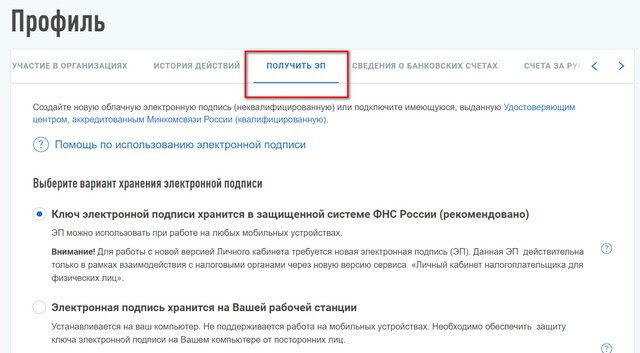

Получить электронную подпись

Для взаимодействия с налоговой службой в режиме онлайн требуется электронная подпись (ЭП). Ею будут подтверждаться документы, которые вы подаёте в налоговое ведомство. Сгенерировать ЭП можно непосредственно на сайте налоговой. Для этого зайдите в личный профиль, кликнув на своё имя в верхней части страницы. С помощью стрелочки в правой части экрана следует выбрать вкладку «Получить ЭП».

Вкладка «Получить ЭП» в личном профиле

Далее нужно выбрать рекомендованный вариант «Ключ электронной подписи хранится в защищенной системе ФНС России». После этого придумайте и введите логин и пароль (не путать с доступом к личному кабинету). Эти данные стоит сохранить и запомнить.

-

Подготовить документы

Чтобы оформить заявление на вычет, требуется:

- Подтвердить, что ИИС открыт. Для этого понадобится договор с брокером. Чаще всего он называется «договор на ведение ИИС», но могут быть вариации (например, договор о брокерском обслуживании с использованием ИИС, заявление о присоединении к регламенту и т.д.). Вам потребуется электронная версия или скан этого документа.

- Подтвердить, что деньги зачислены на ИИС. Если перевод был сделан с банковского счёта — прикладывается подтверждающее этот факт платёжное поручение. Если деньги зачислялись физически через кассу — нужен кассовый документ (его следует отсканировать). Если вы пополняли ИИС с брокерского счёта — необходимо предъявить соответствующее поручение.

- Справка о доходах и налоге физлица. Это справка типа

2-НДФЛ — она удостоверяет доход за интересующий год (тот, когда были внесены деньги на ИИС) и уплату13%-го подоходного налога. За такой справкой обычно обращаются к бухгалтеру в организации, в которой работают. - Декларация типа

3-НДФЛ — заполняется непосредственно на nalog.gov.ru. Её также можно оформить в специальной программе «Декларация» (доступна в разделе «Программные средства»), а затем загрузить на сайт.

-

Заполнить декларацию

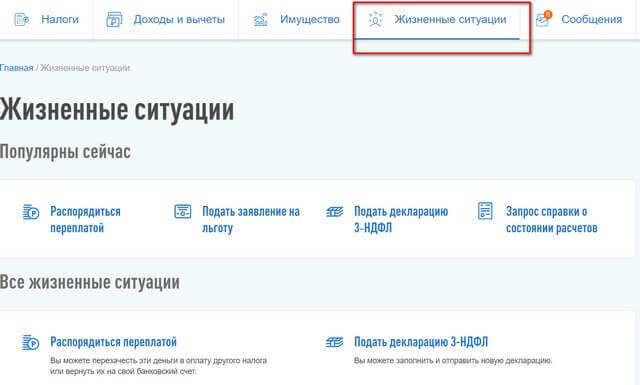

3-НДФЛ Чтобы сформировать документ на nalog.gov.ru, зайдите в раздел «Жизненные ситуации» (в верхней части страницы).

Раздел «Жизненные ситуации»

Далее выберите «Подать декларацию

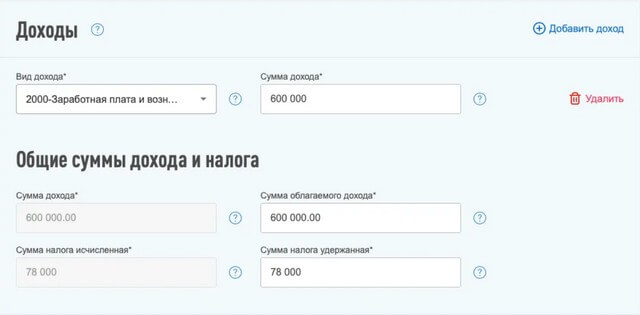

3-НДФЛ». На открывшейся странице укажите период, за который подаётся декларация (год внесения денежных средств на ИИС). На следующем шаге внесите информацию о доходах. Чтобы ввести её вручную, используйте данные из справки2-НДФЛ.

Пример заполнения блока «Доходы»

Если ваш работодатель уже сдал бухгалтерскую отчётность за интересующий вас период, выберите его и нажмите «Заполнить из справки» — данные подтянутся автоматически.

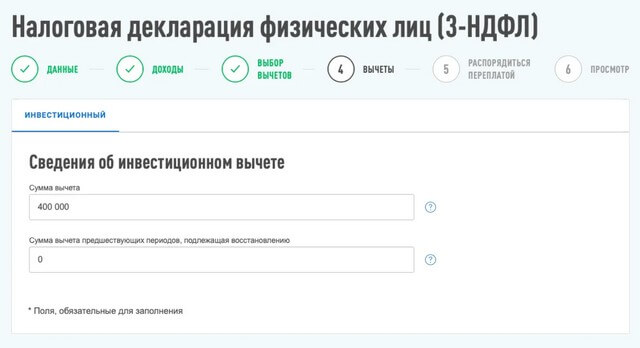

На вкладке «Выбор вычетов» укажите «Инвестиционные налоговые вычеты». В блоке «Сведения об инвестиционном счёте» — введите сумму, зачисленную на ИИС за год. В разделе «Вычеты» программа покажет сумму, которая должна быть возвращена инвестору.

Вкладка «Вычеты»

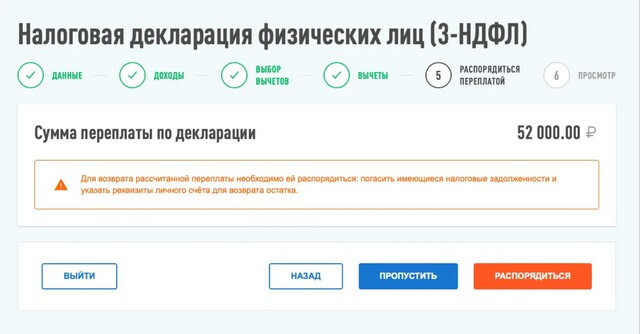

Чтобы перейти к следующему пункту, нажмите «Распорядиться». Система сначала предложит проверить имеющуюся задолженность по налогам и погасить её. Если задолженности нет, нажмите «Пропустить».

Вкладка «Распорядиться переплатой»

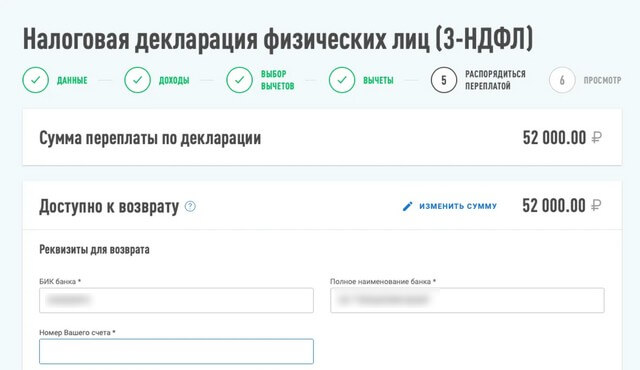

Если долгов нет, на вкладке «Распорядиться переплатой» укажите реквизиты для перевода денег: БИК, название банка, номер банковского счёта.

Пример ввода платежных данных

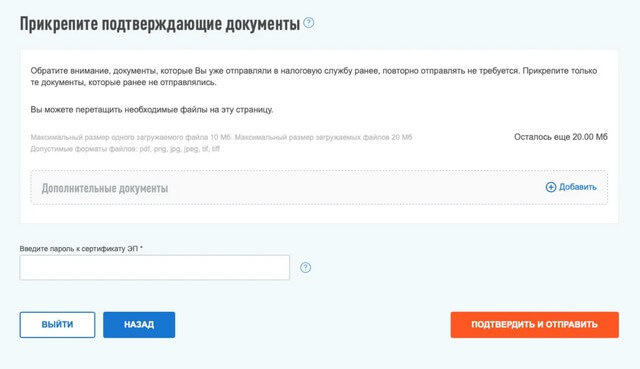

На финальном шаге рассчитывается конечная сумма к выплате (с учётом уплаченных долгов при их наличии). Здесь можно просмотреть и проверить оформленную декларацию, а также необходимо прикрепить подготовленные заранее документы (об открытии ИИС, зачислении средств на счёт и доходах за налоговый период).

Блок, где прикрепляются документы

Перед тем, как отправить сформированное заявление, следует ввести пароль ЭП.

-

Ожидайте решения ФНС и поступления денег на счёт

Декларация может рассматриваться до трёх месяцев. Только после этого, при положительном решении ФНС, производится выплата. Отслеживать изменение статуса заявления удобнее всего в личном кабинете. Когда статус изменится на «Исполнено», ожидайте поступления денег на счёт.

Как оформить вычет на доход с биржевой деятельности

Чтобы сохранить 13% от полученного инвестиционного дохода, можно подать декларацию ФНС, но гораздо удобнее действовать через брокера.

Для получения вычета следует выполнить всего два действия:

- Оформить справку из ФНС о том, что не были использованы другие вычеты по ИИС.

- Расторгнуть договор с брокером, предъявив ему выданную справку.

Расторгая договор, брокер не станет удерживать подоходный налог. Вся прибыль от инвестиционной деятельности останется у вас.

Когда можно получить вычет за ИИС

На вычет типа А можно подавать заявление в любое время в течение года, следующего за отчётным. Не обязательно дожидаться срока подачи декларации (30 апреля). Представлять декларацию на возврат подоходного налога допускается в течение трёх лет с момента его уплаты.

Чтобы получить вычет типа Б, необходимо дождаться поступления дохода (с которого должны уплачиваться 13% в пользу государства) и затем заявить о своем праве на льготу.

Расскажите друзьям об этом материале: